Újdonságok a  -ben

-ben

BBayesi lineáris és nemlineáris DSGE modellek

A bayes előtag mostantól támogatja a dsge és a dsgenl parancsokat, hogy illeszkedjenek a Bayes lineáris és nemlineáris dinamikus sztochasztikus általános egyensúlyi (DSGE) modellekhez.

A DSGE modellek népszerűek a makrogazdaságban és a pénzügyekben, hogy több idősort modellezzenek. A modellek lineáris vagy nemlineáris egyenletrendszereket tartalmaznak, amelyek különböző gazdasági folyamatokat írnak le. A DSGE modellek paraméterei általában közvetlenül értelmezhetők a gazdaságelmélet összefüggésében, és gyakran megalapozott értéktartományokat határoztak meg. Ezeket a tartományokat (vagy korlátozásokat) be kell építeni a becslésbe a stabil eredmények elérése érdekében.

A Bayes-i becslés természetes módot kínál az ilyen korlátozások beépítésére azáltal, hogy különféle korábbi eloszlásokat határoz meg a korlátokat kielégítő modellparaméterekhez.

Lássuk hogyan működik

Lineáris DSGE modell

A DSGE modell egy olyan egyenletrendszerből áll, amely a gazdasági változókat, például az inflációt, a kamatlábat és a kibocsátási rést, egymással és a rendszert vezérlő exogén állapotváltozókkal kapcsolja össze.

Kielmelt

- Bayesi dinamikus sztochasztikus általános egyensúlyi modellek

- Lineáris és nemlineáris modellek

- Alapértelmezett és szokásos priorok

- Az MCMC mintavétel rugalmas vezérlése

- Bayesi összefoglaló statisztikák

- MCMC diagnosztikák

- Több lánc

- Impulzus-válasz funkciók

- IRF-ek grafikonjai és táblázatai

- Mentse és hasonlítsa össze a modelleket

- A teljes bayesi utóértékelés támogatja a támogatást

Az egyenletek két értelemben lehetnek dinamikusak: a késések a visszafelé néző viselkedést, míg a várható jövőbeli értékek a jövőbe mutató magatartást rögzítik. A DSGE-modellek felhasználhatók olyan politikák elemzésére, mint a monetáris sokkok, a fiskális sokkok stb.

A Bayes-i becslés két lépésből áll: meghatározzuk a DSGE modellt és meghatározzuk a DSGE modell paramétereinek prioritásait.

Egy kis New Keynes-i modell rendelkezik egy befektetés-megtakarítási (IS) egyenlettel, amely összeköti a kibocsátási rést a kamatlábbal, egy Phillips-görbével, amely az inflációt a kibocsátási réshez kapcsolja, és egy Taylor-szabályt, amely a kamatlábat az inflációhoz köti.

A Stata szintaxisában a modell így néz ki:

( x = F.x - (r - F.p - z) , unobserved ) ///

( p = {beta}*F.p + {kappa}*x ) ///

( r = 1/{delta}*p + m ) ///

( F.z = {rhoz}*z, state ) ///

( F.m = {rhom}*m, state )

Az első egyenlet egy IS görbe, a második egy Phillips görbe, a harmadik pedig egy Taylor-szabály. A negyedik egyenlet IS-sokk, az ötödik egyenlet pedig a Taylor-szabály monetáris sokkja. Az IS görbe unobserved t opciója azt jelzi, hogy a kimeneti rést nem megfigyeltként kezeljük.

Minden paraméterhez hozzáadunk egy előzetes specifikációt. Számos DSGE paraméternek van olyan értelmezése, amely természetesen korlátozza az elfogadható értékek tartományát. A Phillips görbe {beta} paramétere diszkontráta, amelynek 0 és 1 között kell lennie. A {kappa} paraméter egy árkiigazítási paraméter, amelyet gyakran kicsinek, de pozitívnak tartanak. A {delta} paraméter a Taylor-szabály inflációs kiigazítási együtthatójának inverze, tehát 0 és 1 között kell lennie. Ezen tartomány-korlátozások mellett lehet, hogy a paraméterérték valószínű helyére vonatkozóan elsőbbséget kell megadni. A diszkontráta valószínűleg 0,95 körül van, az inflációs kiigazítási paraméter 0,2 körül, az inverz inflációs kiigazítási együttható pedig 0,66 körül (1,5 Taylor-szabály-együttható esetén). A Priors lehetővé teszi, hogy ezt az információt kifejezetten beépítse a becslésbe.

Vegyük figyelembe az inflációs ráta és a szövetségi alapok arányát 1955 óta.

. webuse usmacro2 (Federal Reserve Economic Data - St. Louis Fed, 2017-01-15) . describe p r

| Variable Storage Display Value | ||

| name type format label Variable label | ||

| p double %10.0g Growth rate of prices (GDPDEF) | ||

| r double %10.0g Federal funds rate (FEDFUNDS) | ||

| Variable | Obs Mean Std. dev. Min Max | |

| p | 2.44 3.236709 2.281433 -.6681431 11.60957 | |

| r | 2.44 5.035328 3.59569 .07 19.1 |

Gathering up both the prior specification and the model specification, our estimation command is

. bayes, prior({beta}, beta(95,5)) ///

prior({kappa}, beta(30,70)) ///

prior({delta}, beta(60,30)) ///

prior({rhoz}, beta(10,10)) ///

prior({rhom}, beta(10,10)) ///

rseed(17) : ///

dsge ( x = F.x - (r - F.p - z), unobserved) ///

( p = {beta}*F.p + {kappa}*x ) ///

( r = 1/{delta}*p + m ) ///

(F.z = {rhoz}*z, state ) ///

(F.m = {rhom}*m, state )

note: initial parameter vector set to means of priors.

Burn-in ...

Simulation ...

Model summary

| Equal-tailed | ||

| Mean Std. dev. MCSE Median [95% cred. interval] | ||

| beta | .9406005 .0243801 .001984 .9428465 .8869374 .9812481 | |

| kappa | .206337 .0327608 .001679 .2046031 .1470858 .273637 | |

| delta | .5832685 .0404188 .004897 .5835278 .497712 .6607058 | |

| rhoz | .9171911 .015764 .000978 .9170596 .8846393 .9467265 | |

| rhom | .561412 .0296339 .001667 .5621747 .5036024 .6184265 | |

| sd(e.z) | .5280986 .057275 .003639 .5255331 .4217194 .6467684 | |

| sd(e.m) | 2.161816 .1585077 .020872 2.141682 1.902066 2.533669 | |

A modell összefoglaló bemutatja a valószínűség modellt és az előzetes specifikációkat. A standard eltérések kivételével mindenkinek meg kell adnia a priorokat. A DSGE modellek esetében ennek van értelme, mert a paraméterek összefüggenek a gazdaságelmélettel. Például a {beta} diszkont faktor tényezője a béta, 95 és 5 alakparaméterekkel. A sokkok átlagos eltéréseit a z és m állapotváltozókhoz alapértelmezett inverz gamma priorokhoz rendeltük

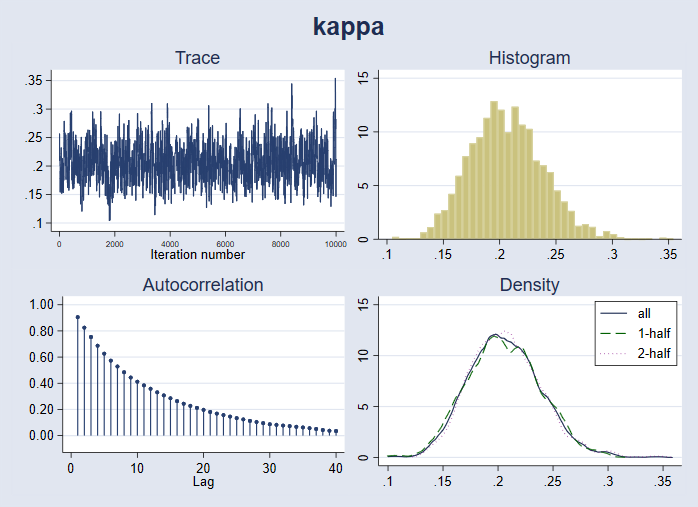

A becslés kimenete megjeleníti a beégési periódusok számát (2500), az MCMC mintaméretét (10 000), az adatok mintaméretét (244 periódus), a mintavételi periódust (1955q1 – 2015q4), valamint a a becslés folyamata. Az elfogadási arány az elfogadott MCMC húzások töredékére vonatkozik. Az alkalmazott Metropolis – Hastings mintavevő tipikus értékei 20-30%; elfogadási arányunk 24%. A hatékonyság az MCMC rajzok autokorrelációjával függ össze, és jelzi, hogy a mintavevő milyen gyorsan haladja át a paraméterteret. Átlagos hatékonyságunk 2,1%.

A becslés kimenete a utólagos paraméterek átlagát, a szórásokat, a mediánokat és az egyenlő farokú hiteles intervallumokat mutatja. A {beta} hátsó átlaga 0,94, nagyon közel a korábbi 0,95-ös átlaghoz. A {kappa} hátsó átlaga körülbelül 0,21, alacsonyabb, mint a korábbi 0,30. A {delta} hátsó átlaga 0,58, alacsonyabb, mint a korábbi 0,66 átlag. Mindkét sokk nagyon perzisztens, a posterior átlagos autokorrelációs együtthatók z-n és m-n 0,92, illetve 0,56. A sokkok standard eltéréseinek hátsó középértéke 0,53 az IS sokk esetében z, és 2,16 a Taylor-szabály monetáris sokkja esetén m.

A Stata összes Bayes-féle utóértékelési funkciója bayes: dsge után működik.

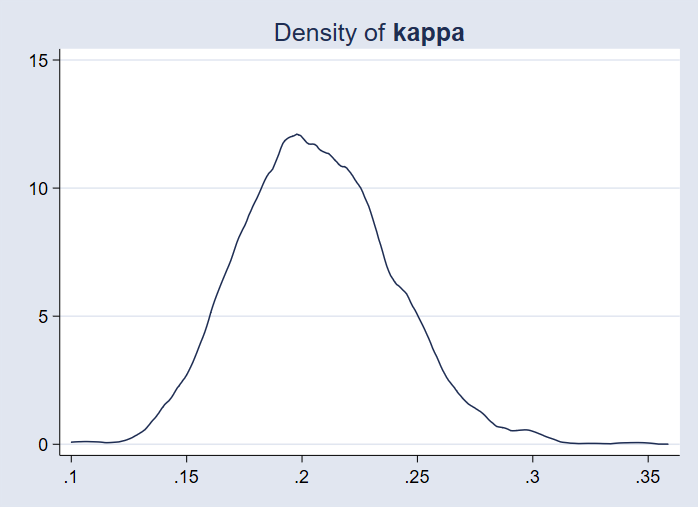

Ábrázolhatjuk az előzetes beállítási paraméter {kappa} hátsó sűrűségét.

. bayesgraph kdensity {kappa}

Megtervezhetjük a {kappa} teljes diagnosztikai készletét.

. bayesgraph diagnostics {kappa}

Hozzáadhatjuk az előzetes sűrűséget a hátsó sűrűség diagramhoz, hogy vizuálisan összehasonlítsuk az előtti és a hátsó sávot.

. bayesgraph kdensity kappa, addplot(function Prior = betaden(30,70,x), ///

legend(on label(1 "Posterior")) lcolor(blue))

Megvizsgálhatjuk a modell paramétereinek függvényeinek hátsó sűrűségét, például a Taylor-szabály együtthatóját 1/{delta}.

. bayesstats summary (1/{delta})

Posterior summary statistics MCMC sample size = 10,000

expr1 : 1/delta

| Equal-tailed | ||

| Mean Std. dev. MCSE Median [95% cred. interval] | ||

| expr1 | 1.722922 .1225577 .015302 1.713714 1.513533 2.009195 | |

Az 1/{delta} utólagos átlaga 1,7, magasabb, mint a korábbi 1,5-es átlag, és jelzi a kamatlábak erős válaszát az infláció változásaira.

Kiszámíthatjuk a Bayes-impulzus-válasz függvényeket. Először elmentjük az MCMC eredményeit az nk_mcmc.dta adatkészletbe. Ezt megtehetjük becslés közben a saving() opcióval, vagy becslés után is úgy, hogy a bayes parancsot visszajátszjuk a saving() opcióval.

. bayes, saving(nk_mcmc.dta, replace) note: file nk_mcmc.dta not found; file saved.

A mentett MCMC mintával impulzus-válasz funkciókat készíthetünk a bayesirf csomaggal. Ez a parancssor kiterjeszti az irf-t a bayesi becslés befogadására, és a Ez a parancssor kiterjeszti az irf-t a bayesi becslés befogadására, és a bayes: dsge, bayes: dsgenl, és bayes: var után érhető el.

(file bayes_irfs.irf created)

(file bayes_irfs.irf now active)

. bayesirf create nk_model

(file bayes_irfs.irf updated)

. bayesirf graph irf, impulse(m) response(x p r m)

A bal felső panel mutatja az m monetáris állapot változó válaszát önmagára adott sokkra. A jobb felső panel mutatja az infláció reakcióját a sokkra: csökken, majd monoton visszatér az egyensúlyi állapotba. A bal alsó panelen látható a kamatláb válasza: emelkedik. Végül a jobb alsó panel mutatja a kimeneti rés válaszát: 0 alá esik, recessziót jelezve. A kontrakciós monetáris sokk emeli tehát a kamatlábat, csökkenti az inflációt és a kibocsátás csökkenését okozza.

Mindez és még sok más elvégezhető a bayes: dsge paranccsal.

Nemlineáris DSGE modell

A bayes előtag a dsgenl paranccsal is működik, amely elsőrendű zavarral becsüli meg a nemlineáris DSGE modellek paramétereit.

Ezután megbecsüljük a sztochasztikus növekedési modell paramétereit. A modell a fogyasztás, a reálkamat, a GDP, a tőkeállomány és a termelékenység egyenleteit tartalmazza.

(1/c = {beta}*(1/F.c)*(1+F.r-{delta}) ) ///

(r = {alpha}*y/k ) ///

(y = z*k^({alpha}) ) ///

(f.k = y - c + (1-{delta})*k ) ///

(ln(f.z) = {rho}*ln(z) ) , ///

exostate(z) endostate(k) observed(y) unobserved(c r)

A makroökonómusok ezeket az összefüggéseket fogyasztási Euler-egyenletként, tőkekövetelmény-egyenletként, termelési függvényként, tőkefelhalmozási egyenletként és a termelékenység mozgási törvényeként fogják felismerni.

A paraméterek értelmezése: a {beta} a diszkontráta, amelyet általában úgy gondolnak, hogy körülbelül 0,95;az {alpha} a tőke jövedelemaránya, általában úgy gondolják, hogy körülbelül egyharmada;a {delta} az amortizációs ráta, általában negyedévente 2,5%;az {rho} pedig a technológiai sokk fennmaradása. A Priorokat arra használják, hogy ezt az információt a becsléshez igazítsák.

Becsüljük meg ennek a modellnek a paramétereit kicsinyített kimenet segítségével. Az m1gdp.dta adatkészlet biztosítja a kimenet logaritmusát.

. webuse m1gdp, clear

. describe

Contains data from https://www.stata-press.com/data/r17/m1gdp.dta

Observations: 223

Variables: 3 26 Mar 2020 02:49

| Variable Storage Display Value | ||

| name type format label Variable label | ||

| t int %tq Quarterly time variable | ||

| ln_m1 float %9.0g ln(M1) monthly to quarterly by | ||

| averaging: M1 is Fred M1SL, Bil | ||

| of $ seas adj | ||

| ln_gdp float %9.0g ln(gdpc1) FRED GDP in Bil of 1996 | ||

| chained $ seas adj | ||

A tsfilter parancs kivonja a kimenet trendkomponensét. Hodrick – Prescott szűrőt használunk, majd 100-szorosára növeljük az eredményt. A kapott skála olyan, hogy 1-es érték azt jelzi, hogy a GDP 1% -kal haladja meg a trendértékét.

. tsfilter hp y = ln_gdp

. replace y = 100*y

(222 real changes made)

. tsline y, title("HP-detrended output")

A recesszió a kibocsátás trend alatti csökkenésével, míg a fellendülés a kibocsátás trend feletti emelkedésével jár.

Folytatjuk a paraméterek becslését.

. bayes, prior({alpha}, beta(30,70)) ///

prior({beta}, beta(95,5)) ///

prior({delta}, beta(25,900)) ///

prior({rho}, beta(10, 10)) ///

rseed(20) dots saving(rbc_mcmc, replace): ///

dsgenl (1/c = {beta}*(1/F.c)*(1+f.r-{delta}) ) ///

(r = {alpha}*y/k ) ///

(y = z*k^({alpha}) ) ///

(f.k = y - c + (1-{delta})*k ) ///

(ln(f.z) = {rho}*ln(z) ) , ///

exostate(z) endostate(k) observed(y) unobserved(c r)

note: initial parameter vector set to means of priors.

Burn-in 2500 aaaaaaaaa1000aaaaaa...2000..... done

Simulation 10000 .........1000.........2000.........3000.........4000.........

5000.........6000.........7000.........8000.........9000.........10000 done

Model summary

| Equal-tailed | ||

| Mean Std. dev. MCSE Median [95% cred. interval] | ||

| beta | .9095501 .0392698 .001886 .9133171 .8231531 .9726171 | |

| delta | .0286052 .0054865 .000345 .0284 .0192159 .0404854 | |

| alpha | .2768864 .0451422 .002097 .2738962 .1964999 .3772306 | |

| rho | .7680742 .036755 .001813 .7680699 .6950177 .8412948 | |

| sd(e.z) | .9340691 .0458306 .001943 .9328126 .8502487 1.032548 | |

A {béta} diszkontráta korábbi átlaga 0,95; hátsó átlaga alig változott 0,91-nél. Az amortizációs ráta (delta) korábbi átlaga 0,025; hátsó átlaga alig változott 0,0286-nál. Az aa korábbi átlaga 0,3; hátsó átlaga valamivel alacsonyabb, 0,28.

Eközben az {rho} hátsó átlaga 0,77, sokkal nagyobb, mint korábbi, 0,5-es átlaga. A technológiai sokk szórása körülbelül 1.

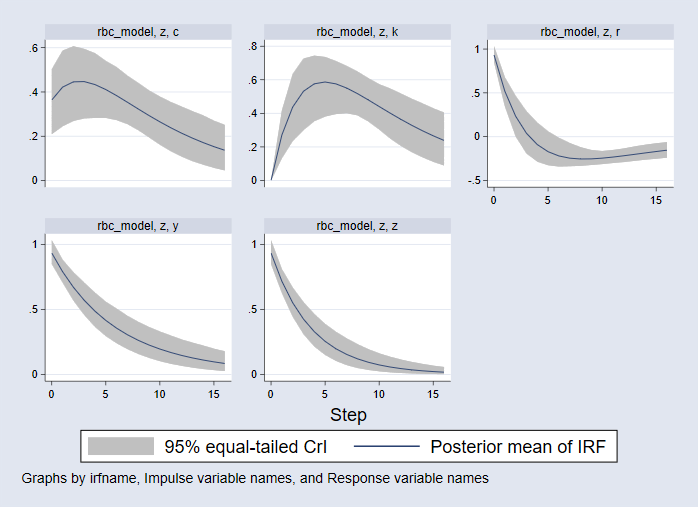

Ezután az impulzus-válasz funkciókat egy technológiai sokkhoz számítjuk.

. bayesirf set bayes_irf2.irf, replace (file bayes_irf2.irf created) (file bayes_irf2.irf now active) . bayesirf create rbc_model, step(16) (file bayes_irf2.irf updated) . bayesirf graph irf, impulse(z) byopts(yrescale)

A függőleges tengely egységei százalékos eltérésekben vannak az állandótól. A vízszintes tengely egységei ugyanabban az időtartamban vannak, mint az adatok, vagyis a negyedek. 16 lépés (4 év) választ adunk meg.

- A fogyasztási választ a bal felső panelen ábrázoljuk. A fogyasztás az ütközéskor növekszik, majd púp alakú mintázatban tovább növekszik, mielőtt visszaállna állandósult állapotába.

- A tőkeállomány válaszát a felső-középső panel ábrázolja. A tőkeállomány nem változik hatással, de később 0,6% -os csúcsra emelkedik az egyensúlyi állapota fölött, mielőtt csökken.

- A jobb felső sarokban a kamatláb a hatás hatására emelkedik, majd csökken; négy negyed után 0 alá süllyed, majd alulról visszatér állandósult állapotába.

- A bal alsó panel ábrázolja a kimenet válaszát; becsapódáskor felemelkedik, majd monoton módon visszaáll állandó állapotába.

- Az alsó-középső panel maga a technológia reakcióját ábrázolja. Ez is emelkedik az ütközéskor, majd monoton módon visszaáll az egyensúlyi állapotába.

A pontos hátsó eszközöket és a hiteles intervallumokat a bayesirf táblázattal lehet megtekinteni. Az alábbiakban összefoglaljuk a fogyasztás reakcióját a technológiai sokkra.

. bayesirf table irf, impulse(z) response(c) Results from rbc_model

| (1) (2) (3) | ||

| step | irf Lower Upper | |

| 0 | .363699 .209593 .502829 | |

| 1 | .421867 .245335 .587063 | |

| 2 | .445802 .269215 .606835 | |

| 3 | .446962 .280481 .595064 | |

| 4 | .433453 .282893 .575041 | |

| 5 | .410962 .282863 .540024 | |

| 6 | .383436 .272859 .511974 | |

| 7 | .353574 .254899 .473345 | |

| 8 | .323189 .227486 .440766 | |

| 9 | .293459 .195011 .40683 | |

| 10 | .265119 .162333 .379442 | |

| 11 | .238595 .133143 .354938 | |

| 12 | .214099 .108564 .334151 | |

| 13 | .1917 .087822 .313609 | |

| 14 | .171372 .071785 .294301 | |

| 15 | .153031 .057275 .270277 | |

| 16 | .136556 .045631 .251522 | |

Az egy standard eltérésű technológiai sokk után a fogyasztás a sokkot követő harmadik időszakban 0,477% -kal emelkedik az egyensúlyi állapota fölé.